こんにちは、10年以内にFIRE(経済的独立と早期リタイア)を目ざす経済ライター・ヒラノです。

- 「4%ルール」について学びたい

- トリニティ・スタディーについて知りたい

- FIREしたいけれど、生活費の25倍の金融資産という目標の根拠が不明で不安

こんな風に感じていませんか?

米国や日本で流行している30代、40代など若くして多額の金融資産を貯めて自由を手に入れる「FIRE」(経済的独立と早期リタイア)は、生活費の25倍の資産を作ることが目標とされています。

その根拠となっているのが、トリニティ・スタディーなどを中心とした研究から導かれた「4%ルール」です。

トリニティ・スタディーは、元々、高齢で退職する人々が築いた金融資産をどの程度の割合で取り崩して行けば、死ぬまで(失礼)金融資産が持つのかという研究です。

過去の株価や債券、国債などの値動きと毎年の取り崩し率を組み合わせてシミュレーションを行います。

高齢者のリタイアと、最短で30代リタイアもありうるFIREの民では、リタイア期間が違いますが、長期間かけて金融資産を取り崩すという意味では同じなので応用可能だろう、ということで利用されています。

この記事で4%ルールをしっかり理解しておくと、

- FIREの目標額への信頼が生まれる

- FIREのリスクもしっかり認識することができる

- FIREのリスクに備える戦略を準備することができる

という効果が期待できます。

なかなか日本語の情報が少ないのですが、海外の記事や書籍など色々調べて経済ライター歴10年のヒラノが本気でまとめさせて頂きました。

結論から話します。

結論

- 4%ルールは今もFIREに使える有効な「取り崩しルール」

- 早期リタイアする人は長期化による成功率低下リスクがある

- 日本人が利用するには為替リスクもある

- 日本のFIREの民が4%ルールを活用するには「工夫」が必要。

リスクに備える4つの工夫

- 年金をしっかり支払って、為替リスクに備える

- 退職後も適度に働いて、自分のスキルをさびさせないようにする

- 暴落時には倹約して取り崩し率を引き下げる

- 暴落からの5年間を耐えられるように、配当や分配金のある投資信託やETFをポートフォリオに組み込み、現金も用意しておく

4%ルールとは?「使ってもなくならない資産」

普通なら25年しか持たないが、運用で何倍にもなる!?

金融資産を4%ずつ取り崩していくと普通なら25年しか持ちませんよね。

リタイア時の金融資産が5000万円とします。5000万円の4%は200万円です。

普通なら、

毎年200万円×25年間に渡って取り崩し=合計5000万円

以上のような計算で25年できっちり使い切ってしまいます。

しかし、4%ルールを使えば、この資産が取り崩しても30年後の40年後もなくならない、むしろ約8.5倍に増える可能性があります。

例えば

5000万円の金融資産−毎年200万円×25年の取り崩し→約4億円

まるで魔法です。

要は、金融資産が運用されているので、どんどん値上がりして資産が目減りしないか、場合によっては何倍にもなる可能性があるよねということです。

もちろん、未来のことは誰にも予測不能です。

ただ、過去のデータを使ってシミュレーションしてみることは可能です。

最近も新型コロナショックで株価が暴落しました。4%ルールで取り崩していった場合、過去の暴落では耐えられたのでしょうか。

こんなリタイアする人の不安に答えるために複数の研究が行われてきたのです。

トリニティ・スタディーの概要

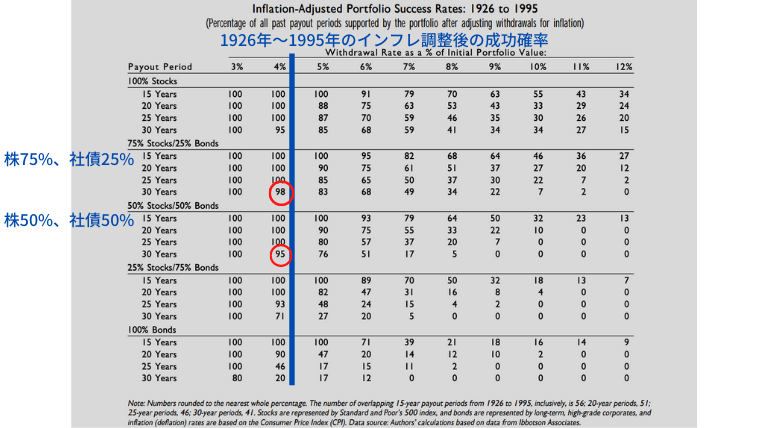

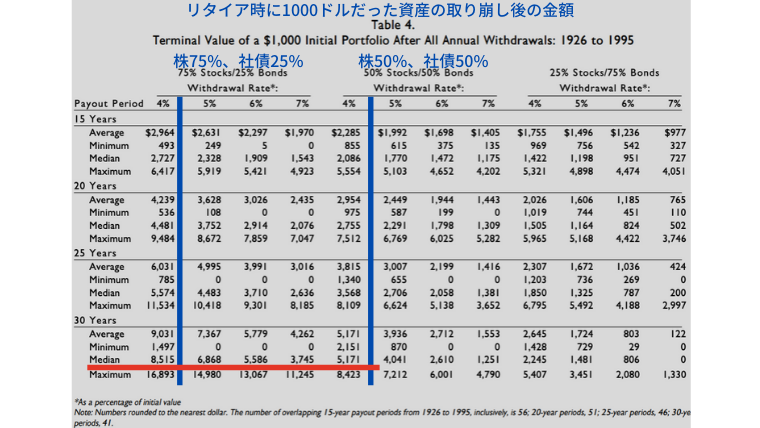

FIREの民がシミュレーションするために使っているのが、トリニティ大学の研究者3人が1998年に発表した通称「トリニティ・スタディー」です。(米国個人投資家協会ジャーナル 1998年2月号に掲載、以下同研究から図版を引用します)

正式な名称は「退職後の備え、持続可能な取り崩し率の選択」といった所でしょうか。

この研究は複数のシミュレーションがされていますが、最も有名なのがインフレ調整をしたこの結果です。

FIREの民が参照すべきは最も長い「30 Year」の所です。ちょうど青線と赤丸が付いています。

重要なシミュレーションがありますね。

金融資産を株75%と社債25%で運用し、リタイア時の資産の4%ずつ取り崩せば、30年後に資産が残っている確率は過去データから見ると「98%」

さらに、株50%と社債50%で運用しても、30年後も資産が残っている確率は95%です。

すごいですね。これは本当に使えそうです。

金融資産を取り崩して「0」になるかどうかの確率がまず分かりました。一体いくら残っているのでしょうか。

この点にもトリニティ・スタディーはすごいシミュレーション結果を示しています。

今回も4%で30年の項目をチェックします。ちょうど青線と赤線が交わっている所です。

Average(平均)、Minimum(最小)、Medium(中位)、Maximum(最大)と4つの推計がありますね。

過去データで見ると、株75%、社債25%で運用すると、4%で取り崩しを続ければ、1000ドルだった金融資産が、30年後には中位のシミュレーションで8515ドルになっています

8.5倍です。最小の場合でも1497ドルなので、1.4倍と増えています。

最大のケースでは16倍になっています。

実はトリニティ・ステディーに先行して研究を発表したウィリアム・ベンゲンさんという方もいらっしゃいますが、結論は同じなので、ここでは省略します。

知りたい方はこちらをご覧下さい。【4%ルール】ウィリアム・ベンゲンとは誰なのか

今もトリニティ・スタディーは使えるのか?

トリニティ・スタディが発表されたのは1998年でした。

結構、古い調査結果です。

その後、リーマンショックなどありましたね。

今も使える研究なんでしょうか。

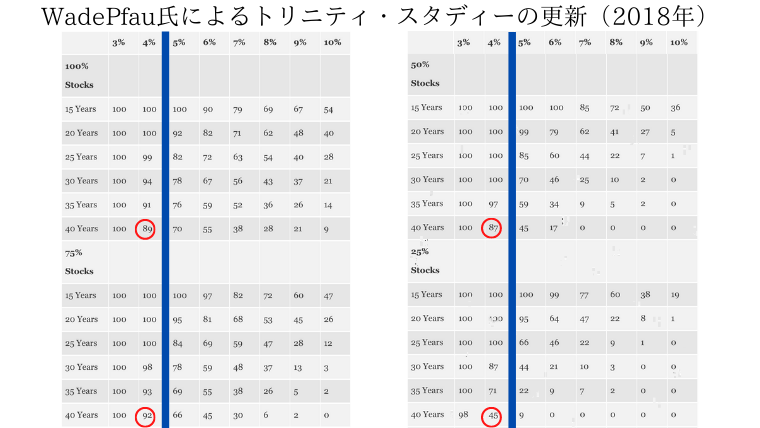

実は、その後2018年にもWade Pfauさんという研究者がトリニティ・スタディーと同様の方法で調査した結果が示されています。(以下、Forbesへの寄稿から引用)

こちらでは、寿命が延びていることに注目して40年も用意されています。

FIREの民が見るべきは40年ですね。

過去データによると、株75%、中期国債25%で運用すれば、4%ルールで取り崩して行っても、40年の「92%」の確率で金融資産は維持されます。

果たして何の4%を取り崩すのか?

これはとても誤解が多いので、強調して書きます。

退職した時点の金融資産の4%を定額で引き出し続けるというのが「4%ルール」です。(インフレ調整はします)

毎年の金融資産の時価の4%ではありません。

例えば、リタイア時の金融資産が4000万円なら、毎年、160万円の引き出しを行っていくということです。

翌年、金融資産が3600万円に減っていても、4500万円に増えていても、160万円の引き出しを継続していきます。

何に投資すれば、資産を維持できるのか?

このシミュレーションでは何に投資する設定になっているのでしょうか。

株式ではS&P500インデックスに投資した設定になっています。

ダウ・ジョーンズ・インデックスという会社が米国市場に上場している大型株500銘柄の株価を基に算出しています。

具体的な商品名で言うと投資信託では「eMaxis slim 米国株式(S&P500)」です。

ETFでは「Vanguard S&P 500 ETF(略称VOO)」です。

トリニティ・スタディーを参考にしてFIREを目指すなら、どちらかを買っておく必要があるということですね。

一方で、債権ではハイグレード社債(高格付けの社債)のインデックスを使っています。

2018年の研究では値動きの安定性を重視して社債ではなく中期国債を利用してシミュレーションしています。

米国株以外では4%ルールは使えるのか?

米国以外、例えば、日本のTOPIXなどでも使えるのでしょうか。残念ながら使い物になりません。

アベノミクスと金融緩和で株価が上がる前のデータですが、こんな研究があります。

2013年のMichael Kitces氏の調査では日本の株式を使った場合、毎年の取り崩し率は、なんと0.4%

この研究では、17カ国を調査し、取り崩しの最大額は0.4〜4.4%と国によって30年間資産を維持するための取り崩し率が、まばらだったことを証明しています。

一方で、アベノミクス後なら日本でも4%ルールが成立することを示唆するような調査結果もありますが、日本の場合は期間設定ごとのズレが大きく、調査結果を参考にするのはリスクが高そうです。

4%ルールのリスク

高齢者のリタイア向けの研究だった4%ルール

さて、こうして、4%ルールのすごさを見てきましたが、リスクはないのでしょうか。

これまでも書いてきた通り、アメリカでは「4%ルール」は退職した高齢者向けの引き出し率として、定着しています。

「ん?」ってなりましたよね。

4%ルールは本来、定年退職した高齢者の資産運用で使われてきたルールです。

しかし、米国のFIREの民は、このルールを応用したらFIRE後の金融資産を死ぬまで維持できるのではないかと考えました。

FIRE民に必要なのは超長期シミュレーション

ただ、人生100年時代です。

30代でFIREしたら、老後は70年続きます。

40代でFIREしたら、老後は60年間続きます。

そうです。僕らに必要なのは

取り崩しが70年、60年続くという想定のシミュレーション

米国のFIREの民が、そうした要望に応えてシミュレーションを作ってくれておりました。

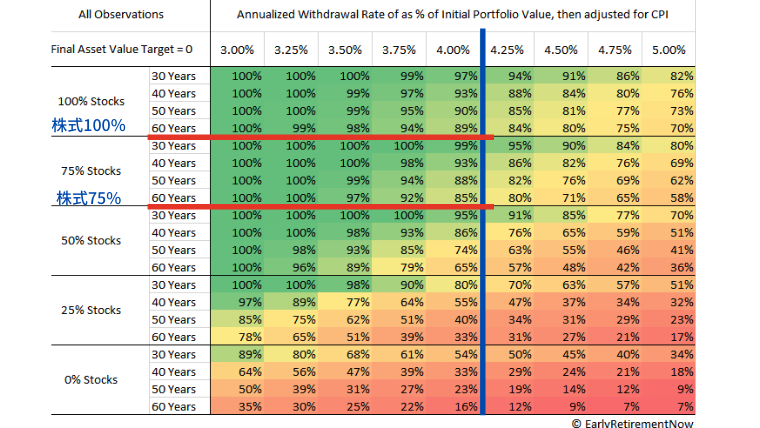

Early Retirement Nowというサイトに1871年〜2016年のデータを使った60年のシミュレーションが掲載されています。(以下同サイトから引用)

やはり、長期になればなるほどリスクは上がってきますね。

過去データから見ると、株式100%運用で89%の確率で資産が残り、株式75%運用では85%で資産が残る。

ドルと円の為替リスク

米国のFIRE民なら無視できますが、日本でFIREを目指す私たちには、「ドル円の為替リスク」がつきまといます。

1996年〜2020年までのデータをみると、1ドル146円から76円まで、ものすごい開きがあります。

1ドル100円の場合

5000万円×4%=200万円

◆1ドル146円になったら

200万円 → 292万円

◆1ドル76円になったら

200万円 → 152万円

これはちょっときついですね。

円高時に日本円での生活費を確保するために、取り崩し率が4%を超えてしまうなんてこともありそうです。

FIREのリスクについて見てきました。

ここでここまでの結論を復習しておきましょう

- 4%ルールは今もFIREに使える有効な「取り崩しルール」

- 早期リタイアする人は長期化による成功率低下リスクがある

- 日本人が利用するには為替リスクがある

- 日本のFIREの民が4%ルールを活用するには「工夫」が必要

4%ルールのリスクに対応する工夫

4%のリスクに備える4つの工夫

さて、こうしたリスクを認識した上で、最初に言った結論部分で出てきた対策が必要になってきます。

リスクに備える4つの工夫

- 年金をしっかり支払って、為替リスクに備える

- 退職後も適度に働いて、自分のスキルをさびさせないようにする

- 暴落時には倹約して、取り崩し率を引き下げる

- 暴落からの5年間を耐えられるように、配当や分配金のある投資信託やETFをポートフォリオに組み込み、現金も用意しておく

①年金をしっかり払って、円での収入も確保する

実は私たち、為替リスクに備える方法を既に持っています。

「国民年金」と「厚生年金」です。

将来的に現在の支給年齢65歳が守られない可能性は高いですが。

支給年齢が70歳や80歳になったとしても、20〜30年間の支給は得られます。

最後の20年程度、年金という円での収入があれば、年金をもらっている間は優先してそちらを使い、取り崩し率を減らすという選択肢が生まれます。

だからこそ、30代、40代など早期にFIRE下としても、国民年金をきちんと支払うことは実はすごく重要なリスクヘッジなんです。

②退職後も適度に働き、スキルをさびさせない

上記とも重なりますが、厚生年金目当てに、きつくない仕事でゆるゆると働くことで、スキルを維持し、暴落した時にいざとなったらフルタイムで働けるスキルを残しておくというのはとっても重要です。

退職後に副業を事業化して、自由に働きながら、スキルを維持する選択も良いですね。

私も10年後のFIREをめざしてはいますが、その後もブログや情報発信などの副業でライターやITスキルをさびさせない、というトレーニングを継続していこうと考えています。

完全FIREより、サイドFIREの方がリスクの少ない選択だと思います。

③暴落時には倹約して取り崩し率を引き下げる

なんとも地味ですが、効果大です。

このために、自分や家族が最低いくらあれば生活できるのか、シミュレーションしておくことも重要です。

暴落があり、株価が低迷した時に取り崩すことは、資産を安値で売り払うことになります。

暴落した時に取り崩す額を極力少なくすればいいんです。ただ、これには家族の深い理解が必要になってきます。

ちょっと現実的ではないかもしれません。

取り崩し率を4%ではなく、元々3.5%など低く設定しておくのも良い戦略かもしれませんね。

④5年間生活費をカバーできる現金、配当や分配金を用意する

こちらも同じく、暴落時の取り崩しで資産にダメージを与えることを防ぐための戦略です。

カナダ在住でFIREを達成したクリスティ・シェン氏が「現金クッション」と「利回りシールド」と表現して、実践している工夫です。

2015年に31歳だったシェン夫妻は100万ドルを貯めてFIREを達成しました。

シェン夫妻は、リタイア直後暴落が起きることが一番危険だと考えています。

リタイア後10年間株価がぐんぐん上昇して、その後暴落が起きたとしても、資産は十分に成長しているため、目減りは限られます。

一方、リタイア直後に暴落が起きると、増える前に引き出さないと行けないのでダメージは深刻です。

これは、リターンを得る順番の問題、「シークエンス・オブ・リターン・リスク」と呼ばれています。

シェン夫妻は、早期リタイア直後のリスクに備えて、以下のような対策をとったそうです。

- 株式市場の暴落から回復するのに、最悪(世界恐慌)のケースで5年かかった。だから、5年分の生活費が必要

- 現金で用意すると大変なので、ポートフォリオの一部を配当や分配金を得られるように配分しておき、生活費を補えるようにする

- 2万5000ドルの「現金クッション」、利回り3.5%で毎年3万5000ドルが得られる「配当シールド」を用意した

<FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド クリスティー・シェン (著), ブライス・リャン (著)ダイアモンド社より抜粋>

まとめ

最後に、もう一度、4%ルール、トリニティ・スタディーについて振り返っておきましょう。

結論

- トリニティ・スタディーなどの4%ルールはFIREに使える有力な「取り崩しルール」

- 早期リタイアする人は長期化による成功率低下リスクがある

- 日本人が利用するには為替リスクがある

- 日本のFIREの民が4%ルールを活用するには「工夫」が必要。

リスクに備える工夫4選

- 年金をしっかり支払って、為替リスクに備える

- 退職後も適度に働いて、自分のスキルをさびさせないようにする

- 暴落時には倹約して取り崩し率を引き下げる

- 暴落からの5年間を耐えられるように、配当や分配金のある投資信託やETFをポートフォリオに組み込み、現金も用意しておく

FIREの具体的なはじめ方については、以下で詳しく記事を書いていますので、ぜひ読んでみて下さい。

【初心者向け】仕事を辞めたい!FIRE(早期リタイア)の始め方を解説

ブログランキング参加中です。記事が参考になったら、↓の2つクリック頂けますと、励みになります。

![]()

にほんブログ村